能源轉型下的鋰、鈷、鎳資源需求及回收潛力分析

——基于電動汽車的視角

中國網/中國發展門戶網訊 面對日益嚴峻的氣候變化威脅,世界各國正在積極推動能源低碳轉型。電動汽車作為能源轉型中的關鍵產業,近年來經歷了高速發展,全球電動汽車銷量已經從10年前的幾千輛增長到2022年的超過1 000萬輛。根據國際能源署(IEA)的預測,到2030年,全球電動汽車銷量將超過4 000萬輛。鋰(Li)、鈷(Co)、鎳(Ni)作為電動汽車電池的關鍵原材料,在電動汽車需求增長的驅動下,其需求也將迎來快速增長。電動汽車和電池儲能已經取代消費電子產品成為最大的鋰需求部門,并預計將在2040年取代不銹鋼成為最大的鎳需求部門。

鋰、鈷、鎳3種金屬需求的激增引發了全球對其資源安全的擔憂,這可能成為能源安全轉型的關鍵限制因素。2016年,國土資源部發布《全國礦產資源規劃(2016—2020年)》,將鋰、鈷、鎳等24種資源品種列為戰略性礦產;1939年起,美國開始針對戰略性原材料出臺法案,2018年美國內政部在關鍵礦產范圍中納入鋰和鈷,2022年進一步納入鎳金屬;2008年歐盟開始發布《歐盟關鍵原材料》清單,2020年納入鋰、鈷,2023年納入鎳。鋰、鈷、鎳的資源可得性已經引發了各國的高度重視。在此背景下,本研究旨在研判3種金屬面臨的資源安全挑戰,并為我國保障鋰、鈷、鎳供應鏈安全提供決策依據和政策建議。

電動汽車產業驅動鋰、鈷、鎳需求迅速擴張

本研究參考國際能源署的情景設定,選取了既定政策情景(STEPS)和凈零排放情景(NZE)2種氣候情景。既定政策情景是在對當前政策前景進行詳細回顧的基礎上,提供能源系統發展的主要方向;凈零排放情景為全球能源部門到2050年實現二氧化碳凈零排放指明了道路。

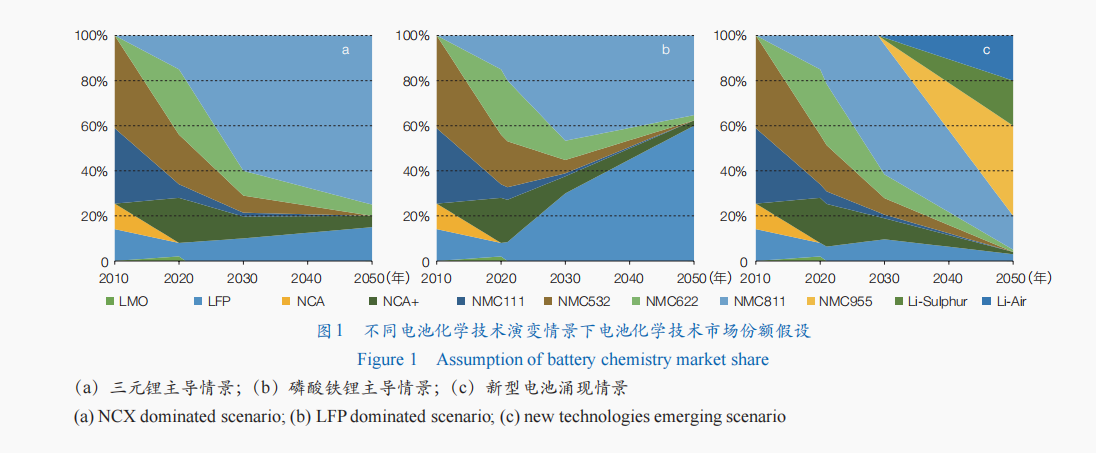

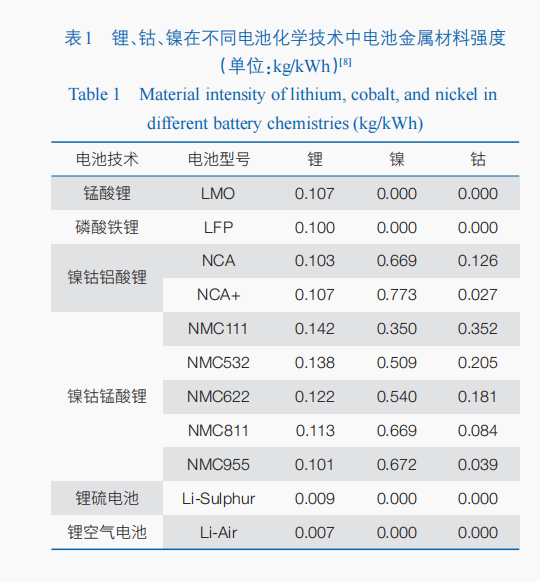

鋰、鈷、鎳廣泛應用于電動汽車電池中,目前主流的電動汽車電池技術主要包括三元鋰電池(NCX)和磷酸鐵鋰電池(LFP),其中鈷和鎳主要應用于三元鋰電池中,鋰既應用于三元鋰電池,又應用于磷酸鐵鋰電池中。三元鋰電池進一步細分為鎳鈷鋁酸鋰電池(NCA)和鎳鈷錳酸鋰電池(NMC),由于鈷資源的稀缺性和高價格,高鎳低鈷技術正在成為主流演變方向。例如,從NMC532逐漸演替為NMC811,以降低對原材料鈷的需求。此外,一些新型電池化學技術正在受到廣泛關注,如固態鋰電池(鋰硫電池Li-Sulphur、鋰空氣電池Li-Air等)。本研究考慮到未來電動汽車電池技術演變的不確定性,設置了3種電池化學技術演變情景,分別是三元鋰電池主導情景、磷酸鐵鋰電池主導情景和新型電池技術涌現情景,調查了3種情景下的電池化學技術市場份額(圖1),以及鋰、鈷、鎳在不同電池化學技術中的材料強度(表1)。

本研究在動態物質流分析方法的基礎上,考慮了電動汽車電池的早期故障、梯次利用和回收利用等環節,構建模型預測從2020—2050年我國及全球電動汽車對鋰、鈷、鎳的需求和次生供應演變趨勢。在本研究所構建的模型中,電動汽車電池對鋰、鈷、鎳的需求來源有2種:一部分來自于出廠電池需求,一部分來自于保修期內故障電池的替換需求。電動汽車電池的退役來源有3種:一部分來自于早期故障被替換的電池,一部分來自于正常退役的電池,另一部分則來自于梯次利用后退役的電池。

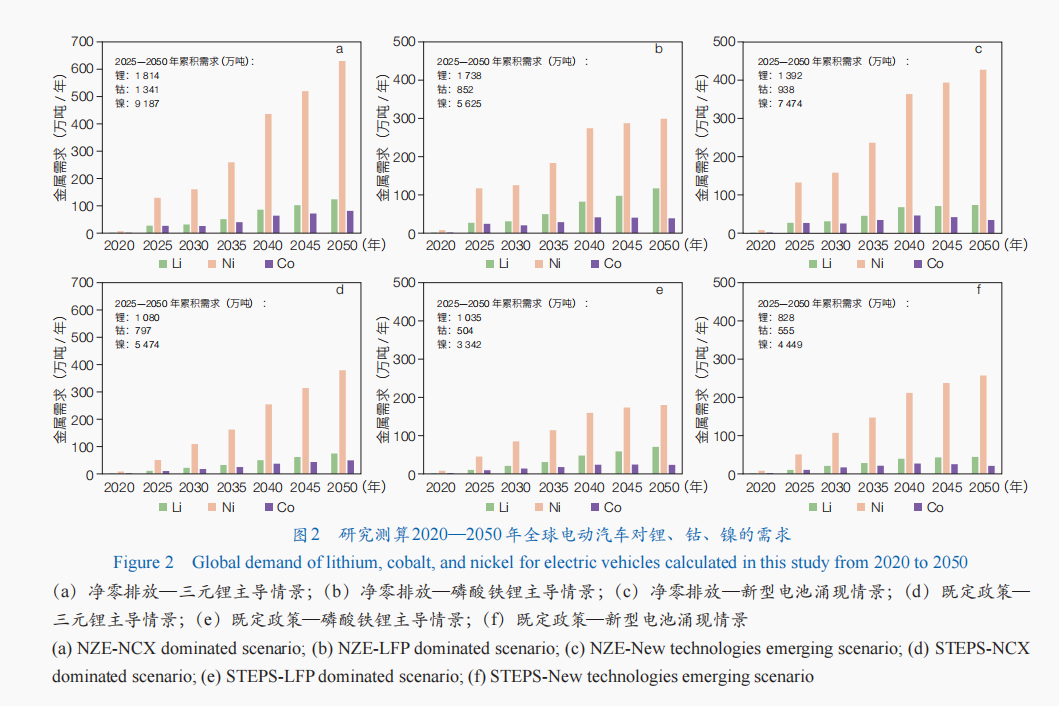

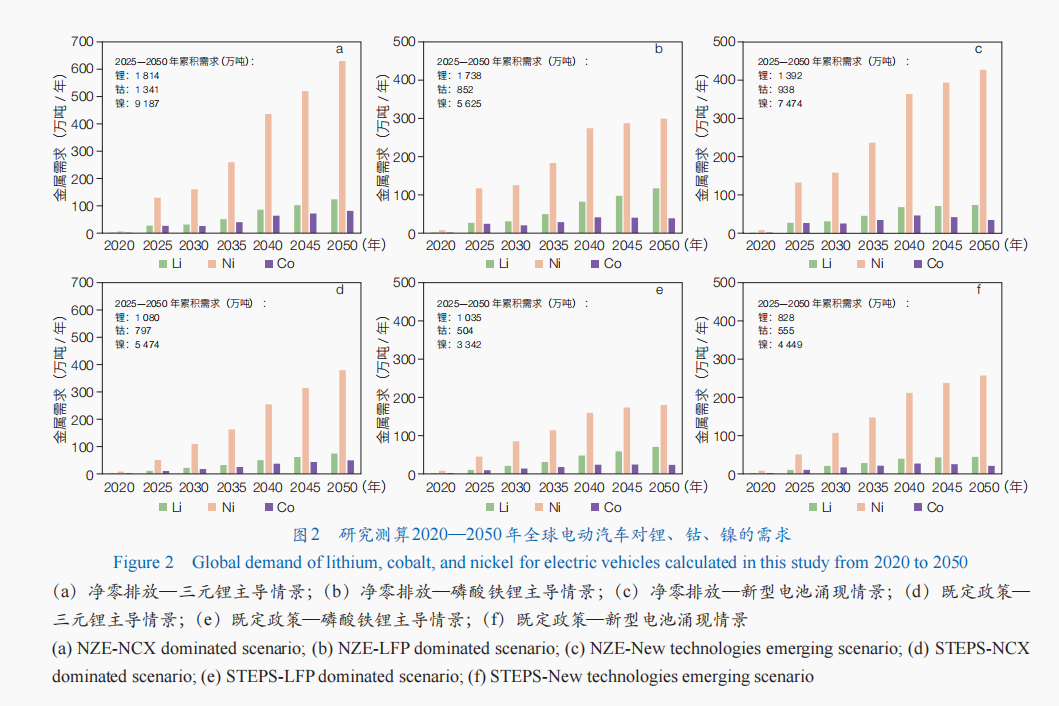

凈零排放氣候目標驅動全球鋰、鈷、鎳需求快速增長

在凈零排放氣候目標的驅動下,全球電動汽車電池對鋰、鈷、鎳的需求將快速增長。本研究結果顯示,2020年,全球電動汽車對鋰、鈷、鎳的需求分別為1.8萬噸、2.0萬噸、8.1萬噸。到2050年,在既定政策情景下,全球電動汽車電池對鋰、鈷、鎳的需求將快速上漲到45萬—75萬噸、21萬—49萬噸、180萬—380萬噸;在凈零排放情景下,全球電動汽車電池對鋰、鈷、鎳的需求將進一步擴大,分別達到74萬—124萬噸、35萬—82萬噸、299萬—631萬噸(圖2)。從2025—2050年的累積需求來看,全球要實現凈零排放的氣候目標,對鋰、鈷、鎳需求相比于既定政策目標約提高2/3左右。

在不同的電池技術演變路徑下,鋰、鈷、鎳的需求呈現巨大的差異。在凈零排放情景下,2025—2050年間全球電動汽車電池在三元鋰主導的技術路線下對鋰的需求最高,累積為1 814萬噸;在新型電池涌現的情景下對鋰的需求最低,累積為1 392萬噸,主要是由于新型電池的鋰材料強度大幅降低(表1),導致對鋰原材料的需求下降。電動汽車電池對鎳和鈷的累積需求同樣也是在三元鋰主導的情景下最高,分別為9 187萬噸和1 341萬噸;而在磷酸鐵鋰主導的情景下最低,分別為5 625萬噸和852萬噸,這主要是由于磷酸鐵鋰電池無需鎳、鈷2種原材料,從而大大降低了對鎳和鈷的需求。

中國的鋰、鈷、鎳需求

促進綠色發展是全人類的共同事業,中國順應綠色發展趨勢,努力為全球綠色轉型做出更大貢獻,新能源汽車產業快速發展,鋰、鈷、鎳等金屬礦產需求預計較快增長。在既定政策情景下,2025—2050年,中國電動汽車市場對鋰、鈷、鎳的需求總量預計分別超過300萬噸、200萬噸和1 400萬噸,凈零排放情境下分別超過400萬噸、300萬噸和2 000萬噸,具體取決于其電池技術演變路徑。

估計中國對鋰、鈷、鎳的需求,除了電動汽車產業,還需充分考慮電池產業的需求。中國對鋰、鈷、鎳等關鍵原材料的需求不僅僅局限于國內市場,還面臨著來自全球市場的廣泛需求。假設未來中國在全球電動汽車電池市場的份額能夠維持當前水平或穩中略降,這將使中國對鋰、鈷、鎳的需求達到本土需求的1.4倍之多,進一步對我國鋰、鈷、鎳資源的供應可得性提出了更高要求。

電動汽車將成為鋰、鈷、鎳需求的關鍵來源

除了電動汽車電池以外,鋰、鈷、鎳還廣泛應用于其他的領域。鋰用于儲能、消費電子、玻璃、陶瓷等的制造;鎳用于不銹鋼、電鍍、合金及鑄造等部門;鈷用于耐熱合金、硬質合金、防腐合金、磁性合金等制造。據統計,2020年我國除電動汽車以外的其他行業對鋰、鈷、鎳的需求量約為3.5萬噸、3.4萬噸和131.0萬噸,全球除電動汽車以外的其他行業對鋰、鈷、鎳的需求則分別為5.1萬噸、11.6萬噸和228.5萬噸。假設其他行業對鋰、鈷、鎳的需求增長與全球國內生產總值(GDP)增速預期一致,年復合增長率約為3%。到2050年,全球其他行業對鋰、鈷、鎳的需求量分別為12萬噸、28萬噸和555萬噸。由此推算,2020年全球電動汽車電池對鋰、鈷、鎳的需求量分別占需求總量的28%、16%和4%,到2050年,這一比例將上升到86%—91%、55%—74%和35%—53%。這意味著,電動汽車電池將成為全球鋰、鎳、鈷需求的關鍵來源。

鋰、鈷、鎳資源安全挑戰

鋰、鈷、鎳原生供應情況

根據美國地質調查局的數據,2019—2023年,全球鋰、鈷、鎳的產量分別從8.6萬噸、14.4萬噸、261萬噸,上升到18.0萬噸、23.0萬噸、360萬噸,年平均復合增長率高達16%、10%、7%(表2),這一增長勢頭與近年來電動汽車產業的蓬勃發展密切相關。本研究結果表明,2020—2050年,全球電動汽車產業在凈零排放情景下對鋰、鈷、鎳需求的年復合增長率分別高達13%—15%、10%—13%、13%—16%,這意味著全球鋰、鈷、鎳的供應增長壓力仍將持續。

全球鋰、鈷、鎳需求存在較快增長趨勢,亟需加大資源勘探以滿足日益增長的金屬需求。考慮到電動汽車電池生產過程中不可避免的原材料損耗,全球對鋰、鈷、鎳原材料的需求將會進一步擴大。根據美國阿貢國家實驗室的數據,電動汽車電池生產過程中陰極材料(含鋰、鈷、鎳)的產率約為92.2%,據此推算,全球電動汽車產業對鋰、鈷、鎳的原材料需求分別為1 509萬—1 967萬噸、924萬—1 454萬噸、6 101萬—9 964萬噸。若考慮其他行業對鋰、鈷、鎳的需求,全球從2025—2050年間對鋰、鈷、鎳的累積需求量將高達1 736萬—2 194萬噸、1 440萬—1 971萬噸、16 313萬—20 177萬噸。

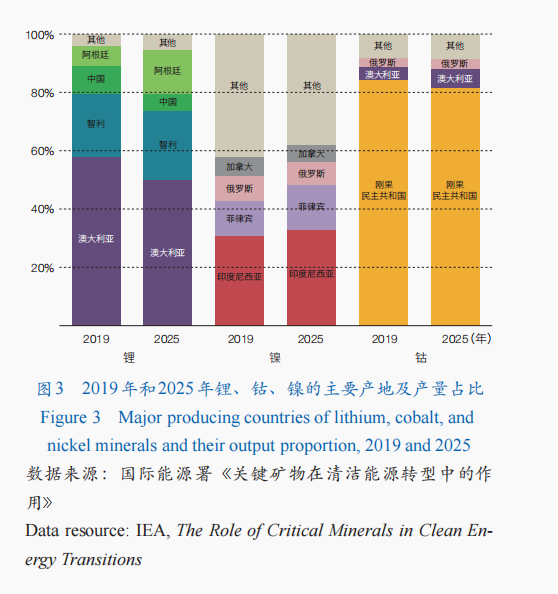

鋰、鈷、鎳這3種金屬礦產在地理分布上具有較高的供應集中度。目前全球大約有80%的鋰供應來自澳大利亞和智利,60%的鎳來自于印度尼西亞、菲律賓、俄羅斯和加拿大,80%以上的鈷來自于剛果民主共和國,且這一供應格局在短期內難以有明顯變化(圖3)。在全球鋰、鈷、鎳供應日益緊張的背景下,高度集中的地理分布將進一步加劇對這3種金屬供應鏈韌性的挑戰。因此,我國未來在鋰、鈷、鎳的供應上,將不可避免地面臨來自全球市場的競爭,這也對我國鋰、鈷、鎳資源的供應安全提出了新的挑戰。同時也需看到,當前全球探明鋰、鈷、鎳儲量分別為2 100萬噸、1 100萬噸、超13 000 萬噸(表2),未來隨著礦產開采技術的進步,全球鋰、鈷、鎳儲量可能進一步增長,高度集中的地理分布也可能出現變化,我們需要高度關注鋰、鈷、鎳礦產開采技術和地理分布的變化趨勢。

鋰、鈷、鎳的回收潛力在2035年后將逐步顯現

本研究考慮到未來電動汽車電池回收及梯次利用產業的發展,對我國電動汽車電池中鋰、鈷、鎳的回收潛力進行了評估。《歐盟電池和廢電池法規》規定到2030年,鋰電池的回收率達到70%,基于此,本研究假設我國電動汽車電池的收集率將從2020年的10%上升到2035年的90%,并在之后保持不變,電池回收的金屬提取率為95%。本研究將電動汽車電池的回收率設定在一個較高的比例,旨在探討我國電動汽車電池材料回收的最大潛力。此外,調研顯示到2030年磷酸鐵鋰電池的梯次利用比例預計達到40%及以上。磷酸鐵鋰電池的充放電循環次數可以達到3 500—5 000次,而三元鋰電池的循環次數僅在2 500次左右。考慮到三元鋰電池的循環次數更低,本研究假設我國電動汽車電池的平均梯次利用率從2020年的10%上升到2035年的30%。

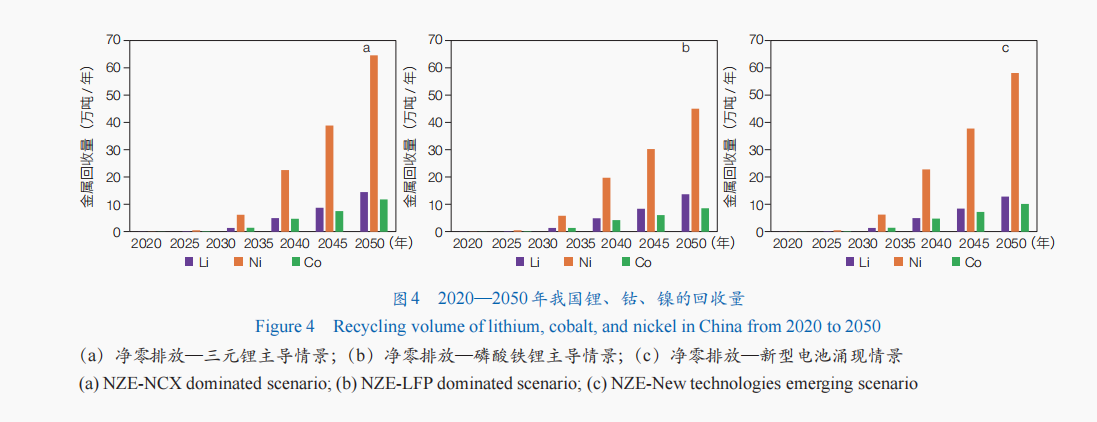

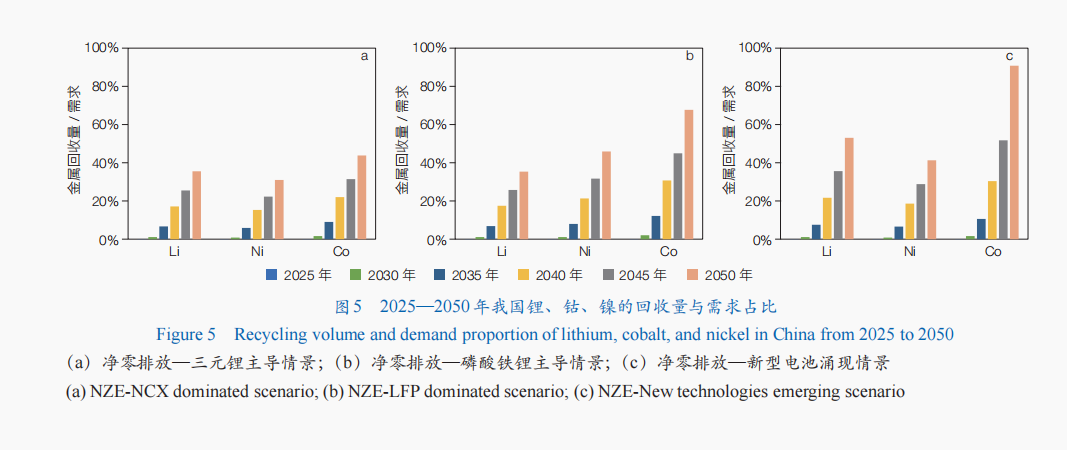

研究結果表明,隨著電動汽車電池退役潮的到來,我國電動汽車電池中鋰、鈷、鎳的回收量將大幅增加,能夠滿足相當大比例的金屬需求,這將有效地緩解這些關鍵金屬的供應壓力。在凈零排放情景下,我國電動汽車電池中鋰、鈷、鎳3種金屬的回收量在2035年之后將逐漸形成規模,分別達到約1.4萬噸、1.5萬噸、6.0萬噸。到2050年,電動汽車電池中鋰、鈷、鎳的回收量將快速增長,分別達到12.9萬—14.5萬噸、8.6萬—11.8萬噸、45.0萬—64.5萬噸,具體取決于其技術路徑演變趨勢(圖4)。到2050年,在三元鋰主導的技術路徑下,我國退役電動汽車電池中的鋰、鈷、鎳分別可以滿足35%、44%、31%的金屬需求;在磷酸鐵鋰主導的技術路徑下,這些數值將達到35%、68%、46%;在新型電池涌現情景下,這些數值將達到53%、91%、41%(圖5)。相比于三元鋰主導的技術路徑,磷酸鐵鋰主導的技術路徑和新型電池涌現的技術路徑都呈現出更高的鈷和鎳的回收潛力,這是因為磷酸鐵鋰電池和新型電池都不再依賴鎳和鈷(表1),因此鎳和鈷的需求將會逐漸下降,而隨著早期裝機的三元鋰電池的退役,使得鎳、鈷的回收量與需求量之間的占比快速上升。尤其值得注意的是,在新型電池涌現的技術路徑下,鈷金屬的回收潛力在2050年將高達91%,這將極大程度地降低對鈷的進口需求,從而降低鈷資源的供應風險。

對策建議

全面推進鋰、鈷、鎳金屬資源的勘探和開采工作,加強國際合作,積極探索海外供應潛力。制定中長期的鋰、鈷、鎳資源勘探計劃,提高我國資源儲備對風險的抵御能力。密切關注海外礦產項目可能面臨的風險,通過分散投資、加強合作、風險監測等手段增強對海外資產和權益的風險預測、預警和預防能力。值得說明的是,鋰、鈷、鎳資源的供應風險不僅來自于供應量的緊缺和供應高度集中,還來自于自然災害等因素引發的供應和運輸中斷等問題,這有待于進一步的研究,例如制定相應的戰略儲備策略等,以提高抵御突發供應中斷等風險的能力。

推動構建電動汽車電池循環經濟戰略,制定科學可行的循環經濟目標和政策激勵方案。2023年8月,歐盟頒布的《歐盟電池和廢電池法規》生效,該法規規定到2031年,電池活性材料中再生金屬元素的最低使用比例分別為:鋰6%、鎳6%、鈷16%。相較于歐盟,我國在電動汽車電池循環利用方面的規劃和實踐尚顯不足。亟需制定明確的電動汽車電池循環回收目標,以在2035年電動汽車退役潮到來之前對我國電動汽車電池回收產業進行布局,推動電動汽車電池產業加快對鋰、鈷、鎳3種關鍵金屬的循環利用。此外,還需要對電動汽車電池技術路線進行密切監測,以動態研判在不同技術演變趨勢下循環回收對于電動汽車電池供應鏈安全的重要作用,并基于實際的供應安全形式對回收工作重心進行動態調整。

建立電動汽車電池廢棄物循環利用監管體系,增強對電動汽車電池廢棄物回收規模的監測和回收企業的監管。電動汽車電池的循環回收需要依賴更加精細的數據監測和技術追蹤,亟需完善涵蓋使用、回收、再利用等各個環節的監管體系,建立電動汽車電池廢棄物時空分布監測數據平臺,通過及時跟蹤廢舊電池數量、地點和類型,為后續回收和處理提供依據。支持企業加大力度部署電動汽車電池回收網絡和回收站點、處理工廠等基礎設施,確保廢舊電池能被有效回收和處理。加強電動汽車電池回收企業監管,打擊“作坊式”電池拆解廠,保障回收過程安全環保。推動電池護照技術研發和數據庫建設,加強電池材料成分和供應鏈信息追蹤,實現對電動汽車電池廢棄物精細化監管。

(作者:應雄、汪壽陽,中國科學院大學經濟與管理學院;楊宇瑤,北京大學光華管理學院;編審:金婷;《中國科學院院刊》供稿)