- 政策解讀

- 經濟發展

- 社會發展

- 減貧救災

- 法治中國

- 天下人物

- 發展報告

- 項目中心

2011年黃金行情與2012年預測

關鍵詞: 黃金行情 黃金價格 全球經濟

2011年黃金行情與2012年預測

——世元金行2011年黃金年報

1.2011年黃金行情綜述

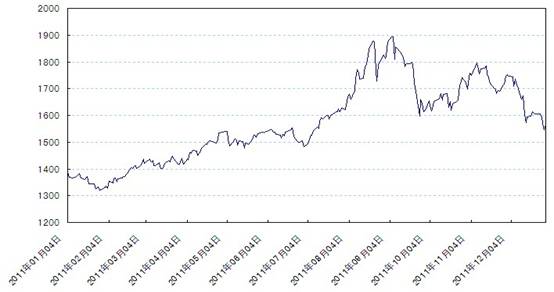

2011年上半年,黃金價格在中東北非的地緣政治、日本大地震的支撐下,以較為溫和的方式震蕩上行,而從七月份開始,金價開始搭上過山車,先是一路高歌猛進,不斷刷新歷史新高,最高達到1920美元/盎司,9月初空頭開始發力,15天使金價狂瀉近400美金,然而空頭的大幅殺跌并沒有使金牛低下“高”“貴”的頭顱,隨后,金價重拾升勢,再次上探到1802美元/盎司,無奈中期大勢已去,金價在最終的反擊之后,逐漸震蕩下行,在12月份再次刷新前期的低點,創下1522美元/盎司新低,完美收官于1564美元/盎司,全年取得了10.16%的漲幅,盡管低于前期9年大牛市17.42%的平均年漲幅,但是在11年全球眾多投資品種哀鴻遍野的大背景下,黃金能有如此表現,已實屬不易。

圖1:2011年倫敦現貨黃金價格走勢圖

數據來源:Kitco、世元研究中心

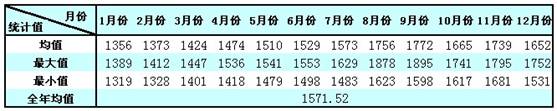

表1:2011年黃金價格的統計圖表

數據來源:Kitco、世元研究中心

2.2011年黃金行情分析

2.1基本面分析

2011年的歐元區債務問題是助漲黃金創造歷史高點的主要原因之一,也是幫助黃金價值還原的重要因素。危機由希臘開始爆發逐步升級,以至于影響到歐元核心成員國德國和法國的主權信用評級。黃金的價格也出現了一波三折的走勢,從年初的1420一路上漲,創造了歷史高點1920,但在年末的收官之戰中空方再掀波瀾,在2011年的尾聲將黃金價格定格在1500的區間內。影響黃金價格的歐洲因素當中,歸納總結為以下幾點因素:

世界三大評級機構連續調低了希臘、愛爾蘭、葡萄牙和西班牙的主權債務評級是黃金價格7月和8月上漲的主要原因之一。歐洲主權債務危機不斷升級,希臘的問題不僅使本國的境況舉步維艱,更有逐漸擴散之勢,西班牙意大利的國債收益率超過7%也將危機的升級刻上了堅實的烙印。繼葡萄牙和愛爾蘭之后西班牙和意大利的相繼“淪陷”,使得危機波及到了德國和法國的主權債務評級,雖然歐洲政府對于整個歐元區的救援行動一浪高過一浪,但收效甚微。由于市場對于歐洲主權債務的擔憂日趨加重,黃金作為市場主要避險品種一路走高。

黃金價格連破重要關口,最終價格駐足于1920。伴隨著避險屬性的逐漸退卻,一輪回調行情終將2011年的黃金價格定格在1500的區間內。在此輪下跌的行情中,歐洲因素再次成為焦點。先是意大利和西班牙的國債收益率超過世界警戒線的7%,加重了市場對于歐元區黯然經濟前景的預期,從而造成了德法的融資成本開始逐漸攀升。標普對于法國的主權債務評級下調的威脅,更是使得歐洲經濟進入白惡化時代。

EFSF是歐洲特別救助基金的簡稱,曾一度成為市場爭論的焦點,也造成了德法政府意見出現了分歧。歐元區兩大舉足輕重的經濟體爭論的焦點源于救助基金杠桿化的設定,德國對于杠桿化持有反對意見,但法國政府對于杠桿化持有極其堅定的態度。結果讓法國政府如愿以償,最終將基金的規模擴大至1萬億歐元,歐元受此提振走出一波反彈行情,市場信心的提振同時推高了黃金的價格。

歐洲銀行業的流動性問題是歐元漲跌不可不提的問題,也是影響黃金走勢的重要因素。市場信心對于慘淡的歐洲經濟明顯信心不足,歐洲政府對于各家銀行的壓力測試成為銀行業的緊箍咒,流動性匱乏成為歐元區各大銀行不得不面對的問題,資金的停滯直接造成了歐洲經濟更加糟糕的局面。其中長期再融資操作和歐元區銀行抵押黃金事件對市場影響最為強烈。

受到歐洲政府融資成本不斷增高的影響,歐元區銀行業的融資出現困難,資金停滯成為制約歐洲經濟復蘇的主要因素。歐洲央行在此情況下推出了長期再融資操作,即以1%的利率供給歐元區銀行為期三年的資金流動性,借此降低歐元的融資成本,從而希望市場的資金再度循環,但市場收效甚微。所供給的4890億歐元重新流回歐洲央行手中,證明市場對于未來經濟前景預期并不樂觀,資金仍然處于停滯狀態。但值得肯定的是歐元區各國國債發行情況稍有好轉,法國和德國的國債拍賣情況良好,歐元稍有起色。

除了銀行業歐元現金流動性問題外,美元流動性的短缺也是造成黃金再次下跌的主要因素,回顧1920附近的大跌,市場上出現了一則比較重要的消息就是歐洲銀行以黃金作為抵押品,換取美元流動性,受此影響黃金價格開始大幅下挫。另外,在12月12日的下跌行情中,歐洲銀行又故技重施,以同樣的辦法換取美

元流動性,金價下挫再次得到驗證。債務危機的逐步升級造成了銀行并不愿意發放過多貸款,將僅有的流動資金作為自身過冬之用,LTRO的資金重回歐洲央行也再次予以驗證。

在2011年是歐洲經濟持續加劇的一年中,歐洲政府使盡解數希望幫助歐元區各國度過難關。德國法國危機逐漸升級,使得整個歐盟政府如坐針氈。歐盟峰會的一次又一次的無疾而終使得市場對于未來歐盟峰會的預期加重,“失落”可以作為2011年歐盟峰會完美的表達。雖然歐洲政府希望能夠盡快達成行之有效的措施幫助歐洲脫離苦海,但每次峰會無不以失落告終。“失落”在于歐洲政府有心無力的解決問題態度,“失落”在于歐洲政府有規劃無計劃做事方式。黃金受此影響走出了一波三折的行情。

在歐洲新任總裁德拉基上任以來兩次意外調息,給黃金市場造成的影響各不相同。在11月3日歐洲央行意外調低利率助漲了當時的反彈行情,但12月8日的再次調息造成了黃金之后的大幅回調行情。市場對于歐洲央行兩次調息的表現截然相反,其中原因各有不同。回顧2011年的回調行情,黃金的走勢始終與歐元呈極強正相關關系,從理論上講,歐洲央行下調利率將造成歐元的走低,從而使得黃金價格回落,因此第二次利率的下調更接近理論上的市場變化。第一次利率下調時影響市場價格變化相對較弱,由于投資者更多的注意力集中在EFSF救助基金杠桿化的影響上,因此黃金價格當時并未受調息的影響過重,但之后不久出現了一輪補跌行情,證明利率下調對于黃金的影響非同一般。預計歐洲央行在2012年里將有機會出現再次下調利率的情況,黃金價格的變化將更加傾向于回調。

由于歐洲經濟和美國經濟的不確定性,主要避險貨幣一路走高,瑞士法郎首當其沖,連續上漲使得瑞士經濟如坐針氈,最終瑞士央行在無奈下選擇出手干預匯市,連續的兩次干預最終將瑞郎對歐元鎖定在1.2。值得強調的是前期避險天堂的瑞郎,在瑞士央行對于瑞郎的干預后,突然帶動黃金大跌,宏觀策略師Richard Hastings給出了其中的原因,“用強勢貨幣買入某樣東西,再用弱勢貨幣賣出”。投資者就是利用這樣的一套模式將資金游走在黃金和瑞郎之間,瑞士央行的突然干預,一時之間打亂投機的鏈條,故而造成瑞郎和黃金同時的大跌。雖然瑞士政府的干預決心暫時逼退了很多投資者,但隨著歐洲債務危機的升級,希臘很有可能被迫退出歐元區,市場的恐慌情緒將再次被激發,隨著市場上的避險品種逐漸減少,瑞郎將有可能再受市場追捧,巨額資金的涌入將讓瑞士政府再次打響匯率保衛戰,黃金恐受拖累走低。