元素視角下的中國稀土供需格局及平衡利用策略

|

|

中國網/中國發展門戶網訊 稀土是17種元素的總稱,并主要按原子序數分為輕稀土和重稀土。稀土元素電子結構和化學性質相近,但物理性質差異明顯,使得其在新材料領域的應用具有顯著差異。其中,鑭、鈰元素主要用于玻璃陶瓷、拋光、照明、儲氫、石油和汽車尾氣催化、冶金工業等領域;釔、銪元素多用于照明、高清顯示、核工業等領域;釹、鐠、鏑、鋱、釤主要用于永磁部門,是制造風機、電動汽車、節能家電、機器人等產品不可或缺的重要元素;釓元素具有高度的順磁性,常用作核磁共振成像的顯影劑。稀土元素以其優異的磁學、光學、電學等特性,在國民經濟、國防工業中得到廣泛應用,涉及航空、信息、電子、能源、交通、醫療等10多個領域的40多個行業,是支撐戰略新興產業關鍵材料的基礎。

當前,新能源汽車、風力發電、人工智能等相關產業快速發展,以及新材料技術革命和應用領域不斷拓展,帶動了全球稀土資源需求量的增長。稀土已經成為全球競爭最為熱點的關鍵礦產之一,近年稀土資源缺口都在10%以上。研究人員預測了未來多情景下全球稀土需求,發現汽車、風電等對需求將產生重要影響:汽車電動化將使鏑、釹等的需求迅速增長,預計2035年將分別增長7倍和26倍;風電、光伏等清潔電力對釹、鐠、鏑等元素的需求量將比化石燃料發電增加15%—43%。而節能燈及平板顯示器等增長趨緩,未來對銪的需求將呈下降的態勢。以上研究均表明,未來全球稀土需求將維持增長的趨勢,但各元素將呈現分異態勢。

美國、歐盟、日本等已將稀土戰略從總體上考慮轉為基于元素視角,制定了精細化的安全政策:根據稀土元素供需差異性,調整關鍵礦產清單中的稀土元素品種,并要求相關部門評估這些材料的供應商和替代物,旨在確保能夠獲得充足的供應,以滿足國家安全和經濟發展的需求。面對發達國家稀土精細化管理的趨勢,中國現有稀土管理體系已不適應當前全球稀土競爭新格局,亟須調整管理措施與方案。如何基于全產業鏈視角,制定中國稀土元素管理和平衡利用策略,成為維持中國稀土產業全球競爭優勢、保障國家稀土供需安全的關鍵性問題。

中國稀土供需格局演變

中國是全球最大稀土供應國,但當前地位已顯著下降

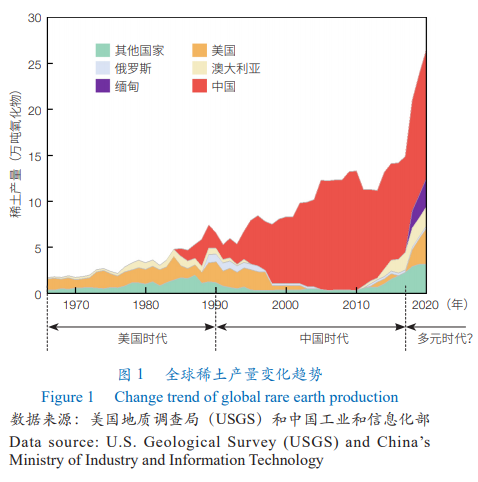

中國是全球稀土供應的絕對主體。2000—2020年,全球累計生產稀土272.7萬噸(稀土氧化物,下同)(圖1),其中,中國累計生產稀土227.0萬噸,占全球生產總量的83.3%。中國稀土累計產量分別是美國稀土累計產量的19.3倍,澳大利亞的18.4倍。

2020年,全球稀土產量24.5萬噸,其中,中國稀土產量14.0萬噸,約占全球的57.2%,較2000年下降了30個百分點。這主要是因為近年美國、澳大利亞等國正在快速恢復本土供應能力,緬甸等東南亞國家新增供應能力迅速增長。2020年,除中國外其他國家產量全球占比已上升至42.8%,其中美國、緬甸、澳大利亞產量占比分別達到15.9%、12.7%、8.6%。全球稀土供應已趨于多元化。但值得注意的是,由于沒有冶煉分離產能,美國、緬甸的稀土礦幾乎全部出口到中國進行加工,中國在全球供應鏈中依然保持很強的主導作用。未來全球稀土多元化供應的演變趨勢,取決于境外冶煉分離產能的建設。

近20年中國輕稀土供應翻番,重稀土供應不增反降

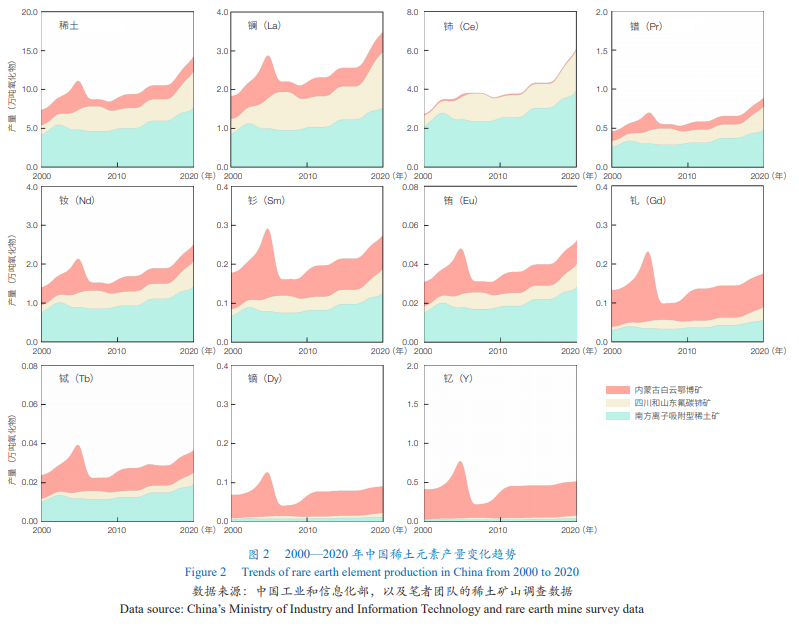

中國稀土供應主要來自內蒙古白云鄂博礦、四川和山東氟碳鈰礦、南方離子吸附型稀土礦。近年來,內蒙古白云鄂博礦、四川和山東氟碳鈰礦的開采配額逐步提升,2020年開采配額分別為7.4萬噸和4.7萬噸。當前,南方離子吸附型稀土礦受制于環保約束,大部分礦山處于半停產或停產狀態,實際開采量未達到配額指標。2020年,中國輕稀土產量12.1萬噸,重稀土1.9萬噸,與2000年相比,輕稀土增加了78.2%,重稀土減少38.4%。

同時,中國稀土元素的供應能力也發生較大變化:輕稀土供應量翻番,重稀土供應量不增反降。2000—2020年,鑭、鈰、鐠、釹產量增長75.5%—118.9%,2020年分別達到3.5萬噸、5.9萬噸、0.9萬噸、2.5萬噸。而釓、鏑、釔產量較2005年峰值分別下降了34.8%—43.9%,2020年分別下降到0.2萬噸、0.1萬噸、0.5萬噸(圖2)。

稀土消費增長迅速,元素間消費趨勢差異明顯

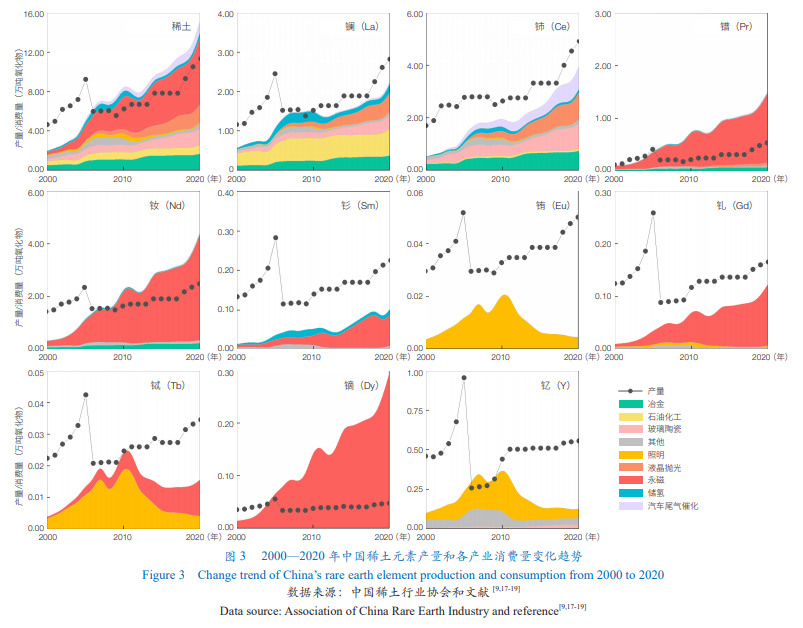

中國是全球最大的稀土消費國,2020年消費量為15.2萬噸(稀土氧化物,下同),占全球消費的64.4%,與2000年相比增長了6.5倍。2000年以前,機械、冶金和石油化工領域是其主要消費部門;而進入21世紀后,稀土材料技術發展日新月異,永磁、拋光、發光、催化、儲氫材料開始涌現并迅猛發展,特別是應用于風機、電動汽車等新興產業的稀土永磁材料,消費占比從2000年的17%迅速攀升至2020年的45%。

2020年中國稀土消費中輕稀土元素和重稀土元素分別約占95.3%和4.7%。與2000年相比,鑭、鈰、鐠、釹、釤、釓、鋱、鏑的消費量增長了3—19倍;銪、釔消費受照明產業技術轉變影響迅速下降,2020年消費量不足2010年的1/3(圖3)。2000—2020年,中國稀土累計消費159.1萬噸,其中絕大多數為輕稀土元素,重稀土元素占比不足7%。

未來鐠釹鏑等元素需求增長明顯,供需形勢緊張

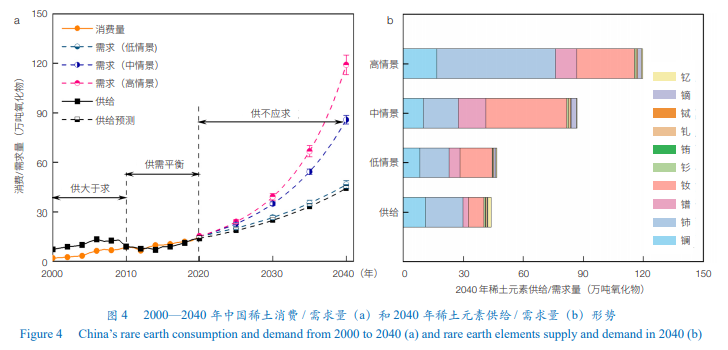

依據稀土歷史消費數據、文獻資料、實地調研、專家咨詢等,設定在3種情景④下預測2021—2040年我國稀土元素需求。研究顯示,預計到2040年,低、中、高3種情景下,我國稀土需求量將分別增長至46.6萬噸、85.8萬噸、119.0萬噸,較2020年分別增加到3.1倍、5.6倍、7.8倍(圖4a)。而以近5年中國稀土供應增長計算,2040年中國稀土的可供量為44.2萬噸(圖4a),均難以滿足上述情景下的稀土需求,中國稀土將出現供不應求的局面。從稀土元素來看(圖4b),鑭、鈰、釤和鋱僅能滿足低、中情景下的需求;鐠、釹和鏑在3種情景下將出現資源短缺,而銪和釔過剩。

低情景下,2040年中國稀土元素僅鐠、釹和鏑出現供給缺口,短缺38.5%—67.5%。中情景下,永磁將成為稀土消費的最主要領域。未來節能家電、電動汽車、風機、儲氫等低碳能源技術將成為驅動稀土元素快速增長的主要動力,鐠、釹、釓、鏑4種元素的未來需求量快速增長,2021—2040年累計需求量分別為101.6、301.5、8.5、21.0萬噸,是過去20年累積消費的7倍以上,這些元素將出現嚴重的資源短缺。而受照明技術變革的影響,銪、釔需求將持續低迷,2040年需求不足供給量的20%。高情景下,中國稀土元素短缺的種類進一步增加,鑭、鈰也將出現供應不足,2040年其供給缺口分別為22.7%、62.9%。

中國稀土面臨的問題與挑戰

中國稀土元素供需形勢各異:供應不足和過剩并存

稀土作為多元素共/伴生礦產,共同生產但各為所用,因此各元素的供給和需求態勢不盡相同。受終端應用產業影響,鐠、釹、鏑、鋱等與永磁密切相關的元素消費增長迅猛,而主要應用到玻璃陶瓷、拋光、照明領域的鑭、銪等元素消費增長較慢。稀土供應端各元素同步增長,需求端消費增長各不相同,致使中國稀土各元素的生產和需求不匹配,具有較大差異性。2020年,鑭、鈰、釤、銪、釔過剩,其中鑭、鈰產量是消費量的1.5倍左右,銪產量是消費的10倍之多!而鐠、釹、鏑等國內產量不能滿足需求,其中重稀土元素鏑供需缺口近80%,輕稀土元素鐠、釹供需缺口在40%以上。中國供應不足的重稀土元素主要來自緬甸等東南亞國家,2020年從緬甸進口離子吸附型礦已超過國內離子型礦產量,成為主要的補充源。預計到2040年,除銪和釔過剩、鑭和鈰供需幾乎平衡外,而其他元素將全面出現供應不足的情形,特別是鐠、釹、鏑等缺口均在80%以上。

美西方積極自建稀土供應鏈和產業鏈,將減少對中國的依賴

目前,全球稀土已形成兩條供應鏈:一條是以中國為核心的稀土供應鏈,另一條是以美國、澳大利亞、日本為核心的稀土供應鏈。美西方國家為擺脫對中國稀土供應的依賴,通過上/下游整合,已形成Mountain Pass礦(美國)+Mount Weld礦(澳大利亞)+Lamp工廠(馬來西亞)年產量近6萬噸稀土礦和近2萬噸冶煉分離產品的采選分離供應鏈;再結合美國、日本原有的稀土功能材料研發、制造和應用能力,已初步建成獨立于中國的稀土供應鏈和產業鏈。未來,隨著全球稀土項目的開發,特別是美國本土冶煉分離項目的推進,該供應鏈供應能力將進一步加強。

另外,美西方還努力推進二次資源回收體系的構建,一些國家已開展了部分稀土產品的回收試驗與嘗試。在稀土二次回收領域,德國、比利時、丹麥、日本等國家的回收企業已走出實驗室階段。根據中國地質科學院全球礦產資源戰略研究中心評估結果,2020年全球稀土二次回收潛力約10.8萬噸,如果二次回收潛力按50%實現循環利用,可滿足全球約1/5的稀土需求。美國、日本、歐盟稀土二次回收潛力已接近或超過年消費。美西方國家稀土資源二次資源實現規模化回收后將大幅降低對一次資源的依賴。

中國擁有全球最完整稀土產業鏈,但中高端應用技術薄弱

中國已建立了完整的稀土資源分離與提取、冶金與加工、高附加值器件的工業體系,可以生產400多個品種、1000多個規格的稀土產品。中國稀土礦的加工量占全球85%以上;但從與美國、日本稀土產品貿易的種類中可以看出,中國在稀土產業鏈中,主要承擔了稀土精礦加工、冶煉與初級產品加工的角色。稀土產業鏈表現為前強后弱:采選、冶煉環節的關鍵技術具有相對優勢,中端稀土功能材料接近世界水平,高端應用與國外先進水平還有不少差距。

中國是稀土生產大國,但不是稀土高科技強國,具有自主知識產權的高附加值稀土功能材料不多,產業鏈后端極易受到國外相關知識產權的限制。例如,日本在稀土磁粉及稀土磁性材料器件制備,美國在受激發射器件、波長轉換元件等下游高技術領域均擁有絕對技術優勢。隨著中國轉變為稀土資源進口國,將進一步強化其稀土產業上游的屬性,而缺乏下游器件終端應用的拉動,將迫使中國亟須在新興稀土器件產業鏈進行布局,鞏固在全球的戰略地位。

中國稀土元素平衡利用的策略與建議

全球稀土資源供需格局正在重塑,基于元素視角的管理策略已成為美西方國家的戰略方向。中國作為全球最大的稀土資源國、生產國、消費國和貿易國,是唯一能生產全部稀土元素的國家,也是產業鏈最齊全的經濟體。新形勢下,如何能保持資源及產業競爭優勢,并合理利用各種稀土元素,是亟須回答的戰略性問題。本文以稀土元素供需格局為視角,從元素消費與生產之間的差異性入手,提出中國稀土元素平衡利用的策略與建議。

加強元素視角的稀土戰略研究,提升精細化的決策能力。借鑒美國、歐盟經驗,由國家發展和改革委等部門牽頭,聯合科技、資源、工信、商務和外交等相關部門部署稀土宏觀戰略研究計劃,加強基于稀土元素視角的資源、生產、加工、消費、回收、貿易等全產業鏈的基礎科學研究,建立稀土元素全產業鏈和供應鏈大數據體系,摸清稀土元素的供需格局和競爭趨勢,監測全球資源、產業、市場等重大事件和變化,研判產業鏈、供應鏈風險,提前謀劃布局和制定決策方案,為國家制定稀土精細化管理提供戰略支撐。

深化稀土全球化合作,鞏固中國全球供應鏈和產業鏈地位。美西方國家正在推動稀土全球供應鏈格局變化,以減少對中國的依賴。此背景下,我國應充分發揮全產業鏈優勢,從勘查手段與規范、開發技術與設計、環境影響與評估、冶煉技術與裝備等制定中國標準,持續推動國際產業化合作,為全球稀土需求提供高效穩定的中國方案。在勘查開發領域,以優質資源為目標,從戰略引導、金融支持等方面鼓勵參與全球稀土資源項目的合作,特別是東南亞緬甸等國的重稀土(離子型稀土)項目。在應用端研發、二次回收等方面,加強與歐盟國家的科技合作與交流,發揮各自優勢,深化產業融合,鞏固我國在全球供應鏈中的主導地位,不斷提升產業鏈競爭力。

建立產業鏈聯動機制,優化中國稀土元素均衡利用方案。未來我國要避免元素供應不足和過剩并存的局面,應立足全產業鏈視角,建立“生產-消費-貿易-儲備”聯動機制。生產端,以中長期需求為導向確定總量指標,以供需最緊迫的釹、鐠、鏑、釓等元素制定開采總量,既保障稀土需求,又最大可能避免過度開采;消費端,要穩定短缺元素的進口,其中東南亞離子型稀土對我國短缺稀土元素的補充至關重要,同時要不斷加大對銪、釔等過剩元素的終端應用研發;貿易方面,設置短缺型、均衡型、過剩型3類稀土元素,實行精細化調控管理,通過關稅調整、國家調控等手段鼓勵短缺元素進口和過剩元素出口;儲備方面,要優化“國家+企業”的儲備體系建設等,最大程度實現稀土各元素之間的均衡利用。

(作者:代濤、高天明、文博杰,中國地質科學院。《中國科學院院刊》供稿)